核心摘要

● 成本端与需求端双重发力 复苏趋势延续

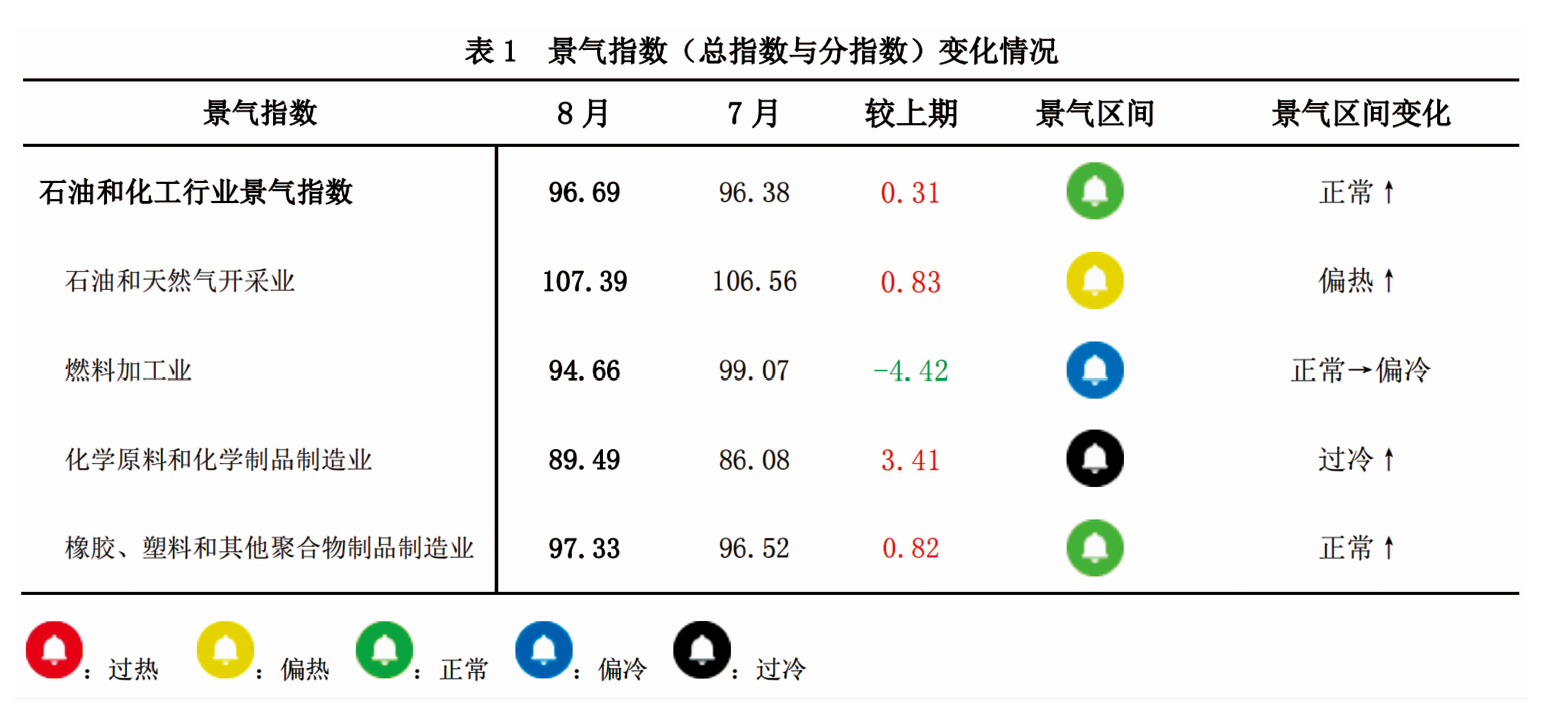

2023年8月,石油和化工行业景气指数环比增速放缓,同比增速快速提升。环比来看,除燃料加工业景气指数因存货周转率下滑出现负增长之外,其他3个分行业景气指数均实现环比正增长。同比来看,4个分行业景气指数均实现了较高的同比增速。其中,燃料加工业景气指数增速最高,达到10.87%;化学原料和化学品制造业景气指数增速最低,但也达到了7.27%;石油和天然气开采业与橡胶、塑料和其他聚合物制品制造业景气指数增速均超过了8%。

从景气指标看,石油和化工行业生产热度、成本利润率、存货周转率的同比增速均实现了较大幅度的提升。生产热度同比增速19.77%,较7月提高6.2个百分点;成本利润率同比增速0.69个百分点,较7月提升9.58个百分点,自2021年12月以来首次转正;存货周转率同比增速5.5%,较7月提升7.96个百分点。

热点聚焦

●高利率影响消退 软着陆预期升温

8月中上旬,流动性收紧预期下,大宗商品价格回落。8月17日,美联储公布的7月议息会议纪要显示,美联储认为通胀有进一步上行风险,可能需要进一步加息。8月26日,在全球央行杰克逊霍尔年会上,美联储主席鲍威尔再次强调了降低通胀至2%的决心;欧盟央行主席拉加德也表示,应将利率提高到限制水平以抗击通胀。美欧央行"鹰派"表态导致全球资产定价之锚--10年期美债收益率上行至4.34%,创下10年来最高纪录。

8月中旬后,美国、欧盟宏观数据显示出经济显著放缓特征,包括但不限于制造业低迷、通胀回落、失业率上升等。市场押注美欧央行将停止加息,大宗商品价格迅速反弹,收复全部跌幅。

建议及提示

●市场预期

成本端驱动同时提升了利润率和运营风险,补库存意愿逐步增强。

●风险提示

商品价格波动加大将考验需求端的承接能力,同时给企业成本控制带来挑战。警惕不可抗力因素可能导致的国际能源价格的异常波动。

石油和化工行业景气概况

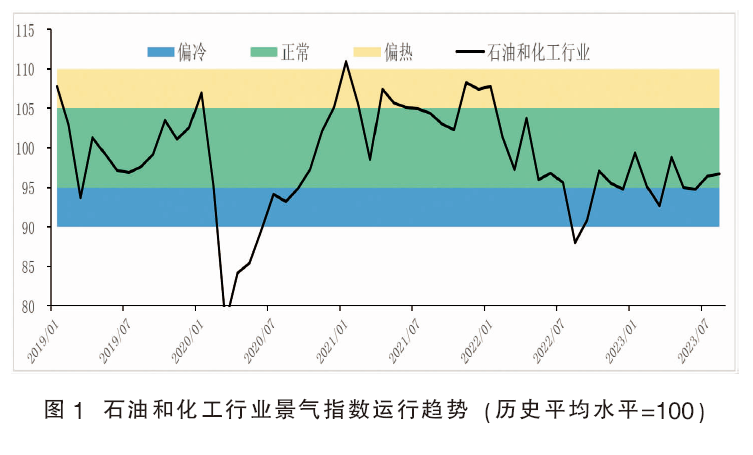

2023年8月,石油和化工行业景气指数延续反弹趋势,升至96.69,较2023年7月上涨0.31个百分点,处于正常区间;较2022年8月上涨8.65个百分点,同比增速继7月恢复正增长后提速(见图1)。

2023年8月,中国经济延续复苏态势。国家统计局数据显示,2023年8月,制造业pmi环比小幅回升0.4个百分点至49.7%,连续3个月回升,逼近扩张临界点。重点城市房地产市场供需仍不容乐观,新增供应面积、新房成交面积、二手房成交面积同比增速均在负值区间,但跌幅有所收窄。7月新增社融5282亿元,同比少增2703亿元,货币m2与m1增速差扩大,居民和企业贷款低迷。国际方面,高利率与经济增速放缓并存,滞涨信号与软着陆预期同步升温。在国际能源价格普遍看涨的预期下,大宗商品价格将维持上涨趋势。

石油和化工行业景气指数环比上涨0.31个百分点,增速有所回落(见表1)。分行业来看,化学原料和化学品制造业在上下游的带动下,景气指数环比上涨3.41个百分点,在分行业中涨幅最大;石油和天然气开采业与橡胶、塑料和其他聚合物制造业景气指数环比增速均放缓;燃料加工业景气指数环比下降4.42个百分点。从供需情况看,燃料加工业开工、产量均维持上升态势,且库存水平相对较低,因此生产热度、成本利润率均实现正增长,而景气指数环比下降的主要原因是存货周转率的大幅回落。存货周转率是营业成本与存货的比值,在国际能源价格明显反弹的情况下,燃料生产商倾向于放缓原料采购,这将导致营业成本下降,同时因为产成品价格上升,推高了存货值,这就导致存货周转率偏离基本面指标回落。这是一种暂时现象。

热点分析及未来展望

1.opec 延长减产协议 补库需求下能源价格持续走高

能源供应紧张的情况仍在持续。8月4日,沙特能源部宣布,7月份开始实施的自愿额外减产100万桶/日原油的措施延长1个月至9月底,并表示减产措施可能进一步延长甚至扩大减产规划。随后,俄罗斯也表示将继续延长原油出口削减30万桶/日的计划。相关机构数据显示,7月opec原油产量达到2021年8月以来的最低水平,与疫情期间opec执行大幅减产计划的产量相当。不仅如此,根据美国能源情报署(eia)8月短期能源展望数据,美国原油产量8月份可能出现2022年1月以来首次连续两个月下滑,活跃钻井平台已经降至520座,为2022年3月以来的最低水平,二叠纪页岩油产量将连续3个月下降。

与供应下降相反的是,美国的出行需求淡季不淡,8月以来成品油、航空燃料价格持续上升。供需失衡的情况下,美国周度石油库存(含精炼产品)下降了1896.6万桶,商业原油库存下降了3387.6万桶,低库存压力导致冬季前的补库存需求旺盛,能源价格易涨难跌的趋势逐步确认。

此外,澳大利亚天然气码头可能会因为罢工导致出口中断,这将影响欧洲冬季天然气存储计划,因此8月以来欧洲天然气期货远期合约价格逐步上升。美墨湾将进入飓风季,海上钻井平台的生产或将受到影响。综上,国际能源或因不可抗力出现价格大幅波动,需要引起足够重视。

2.房地产市场迎重大政策利好

8月25日,住房城乡建设部、中国人民银行、金融监管总局联合下发《关于优化个人住房贷款中住房套数认定标准的通知》(建房〔2023〕52号),通知明确,居民家庭(包括借款人、配偶及未成年子女)申请贷款购买商品住房时,家庭成员在当地名下无成套住房的,不论是否已利用贷款购买过住房,银行业金融机构均按首套住房执行住房信贷政策。此政策作为政策工具,纳入“一城一策”工具箱,供各城市自主选用。

8月30日,广州市、深圳市相继发布房地产新政,首套房认定由之前的“认房又认贷”调整为“认房不认贷”,成为首批响应《关于优化个人住房贷款中住房套数认定标准的通知》的一线城市。

8月31日,中国人民银行、金融监管总局联合发布《关于调整优化差别化住房信贷政策的通知》和《关于降低存量首套住房贷款利率有关事项的通知》,涉及两大重要调整:下调首套和二套房首付比例和降低存量首套住房贷款利率。

上述房地产市场政策,在缓解居民房贷压力、减小提前还贷规模、提升改善型住房需求等多个方面为房地产市场注入了新的活力,大大提升了房地产市场信心。虽然从政策发布到房地产基本面改善尚需一段时间,但可以肯定的是,房地产市场筑底回暖将为石化行业需求端提供强力的支撑,石化行业也有望在房地产的利好下改善当下低利润的局面。

3.石油和化工行业景气展望

8月,在成本端和需求端支撑下,石油和化工行业景气指标同比增速全面改善,环比增速除存货周转率因特殊情况走弱外,生产热度和成本利润率持续提升,复苏形势逐步明朗。考虑到2022年低基数的原因,现阶段石化行业尚处在复苏阶段,成本端因素仍占主导地位。在能源价格易涨难跌且波动加大的预期下,成本端或阶段性将石化行业推至高景气区间,但同时因为需求端复苏偏弱,景气指数维持在高景气区间难度较大,预计仍将主要维持在正常景气区间波动。

4.景气指标说明

生产热度,是根据产品的价差、开工、库存三个基本面数据,通过行业生产热度核心算法计算得到的景气指标,反映企业经理人对生产经营的调整。对企业生产运行情况反映较为敏感和领先,稳定性低于成本利润率、存货周转率。

成本利润率,是反映行业投入产出水平的重要指标,在效益指标中较为敏感,稳定性最高。从微观景气循环周期上来说,成本利润率高是景气度高的证明。

存货周转率,即存货的周转速度,反映存货的流动性和资金占用量是否合理,是衡量企业资金利用率的核心指标。其稳定性和敏感性介于生产热度和成本利润率中间。