近期市场关于产业转移的讨论很多,而产业转移的结果一般都是新兴国家依靠更廉价的生产要

素获得市场份额,并拉低其他国家的开工率和回报率。因此,市场产业转移对于我国制造业影响的

观点相对偏悲观。而分析认为产业转移对于化工行业,特别是一些高能耗行业来说,实际是利好。

因为这有望帮助国内高能耗化工行业跨过底部拐点,并进入较长的景气周期。

海外资本开支周期拉动需求

虽然全球经济形势并不乐观,但是结构上仍有增长亮点。主要动力是一些新兴市场国家及美国

进入了资本开支周期,因此对于相关工业产品需求出现明显放大,而且这一趋势可能保持较长时间。

1.海外进入资本开支周期

海外开始新一轮资本开支周期以建立工业生产能力为导向,具体原因涉及政治、宏观等多方因

素,相关研究也较多,在此不展开讨论。如果以建设工厂的具体过程来看,首先需要工程机械作业,

其次需要各种金属和化工材料搭建厂房等。从最基础的挖掘机械销售数据来看,从2021年起国内

挖掘机出口销量开始快速增长,到今年8月挖掘机出口销量甚至超过了国内销量。

从主要工程机械公司的报表来看,三一重工、徐工集团、中联重科等龙头公司的海外业务收入

从2020年中开始进入高速增长期,而全球龙头卡特彼勒从2021年起也出现了连续快速增长。可见,

本轮工程机械销售增长期并不只是国内企业份额提升,更是海外整体需求呈明显扩大趋势。

此外,国内钢材出口量从2021年开始快速提升,到今年8月出口量增速达到27%。不过国内钢

铁产量极大,按粗钢产量计,截至2023年8月国内产量达到7.13亿吨,占全球产量57%。因此,

国内钢材出口量虽然提升很快,但是占国内产量的比例仍然较低,仅6.5%。

2.基础材料需求受到拉动

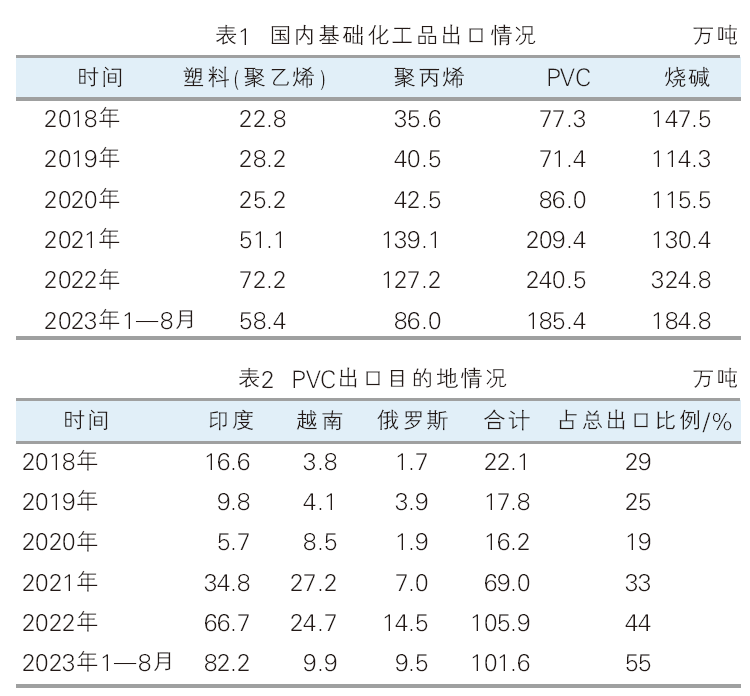

与工程机械和钢铁类似,化工中许多基础材料的出口近期也开始出现明显增长,如聚乙烯、聚

丙烯、聚氯乙烯(pvc)、烧碱等基础化工品2022年出口量都增长到2020年的三倍左右(见表1)。

不过聚乙烯和聚丙烯相对于国内超过5000万吨、且还在快速增长的总产量来说,目前的出口量对

于需求的拉动还是影响太小。而对于pvc、烧碱等产品,其出口量在总产量中占比已经不低。再以

pvc为例,从出口目的地的结构看,主要的出口增量就发生在周边的印度、越南、俄罗斯等国,出

口占比出现了约翻倍提升(见表2)。印度、越南等国的快速提升与其近几年经济快速发展有较强

的相关性,而且这一趋势有望继续维持。

从短期来看,近两年各种塑料加工成型设备的出口也开始快速增长(见表3)。海外国家引入

设备是为了满足自身的制造需求,因此大概率会加大对基础材料的消费。从中长期看,将中印两个

人口最多的国家做比较,以pvc、烧碱等基础化工原料为例,中国的人均产量几乎是印度的十倍。

即使考虑国内pvc及其制成品有较多出口,而印度pvc等产品消费约一半依赖进口,中国的人均消

费量仍远高于印度。根据标普全球的预测,印度2017—2022年的pvc需求增速约4%,而2023年

之后将提升到6%甚至更高。印度的pvc市场出现正是海外许多发展中国家对于基础化工材料需求

的缩影,在一带一路、逆全球化、产能备份等各种动力的拉动下,基础材料的需求增速有望提升。

重化工产能难以转移

虽然海外发展中国家加大资本开支,拉动基础材料需求的趋势已经比较明确,但困扰投资者的

问题仍是产业转移。制造业转移的问题在化工行业上发生的可能性很低,主要限制就在于能源供给。

而化工行业对于能源的要求较高,用量大且需要非常稳定。特别是氯碱及下游等高能耗行业,尽管

生产技术壁垒不高,但用电量却成为其最大的门槛。

近几年出现了国内制造业产能和订单向越南、墨西哥、印度等其他发展中国家转移的趋势,

目前发生转移的行业主要为服装制造、电子组装等,市场由此担心化工行业也发生类似的产业转移。

不过化工行业的生产要素中对人力的要求比纺服、电子组装等低很多,而对于能源的要求则较高,

目前出现产业转移趋势的基本都是人力密集型行业,许多化工产品仍需要大量依赖进口。比如pvc,

印度每年有超过一半的pvc需求依赖进口。但过去多年印度的氯碱化工产能、产量都几乎停滞不前,

如此大的供需矛盾,主要原因就在于能源。电石法pvc每吨耗电约5500度,印度2022年消费pvc

约350万吨(自产约147万吨,进口约189万吨),要补齐进口缺口对应要多消耗104亿度电。今年

截至7月,印度已进口185万吨pvc,预计全年可能超过300万吨,那对应的发电量达到174亿度。

而目前印度居民部门的用电时常难以保障,要再腾挪消耗大量电力来解决pvc进口缺口,短期难以

实现。

电力供应不足的问题在新兴发展中国家普遍存在。从发电总量看,2018—2022年我国发电量

从71661亿度增加到88487亿度,增长23.5%。而墨西哥发电量出现下降,越南和印度虽有增长,

但总量和中国比还是差距极大。这样的增量满足能耗强度低的制造业已经捉襟见肘,对于能耗强度

大的重化工业,则远远不够。除了总量外,发电量结构也是非常重要的问题,墨西哥与越南的共性

是增量主要为风光发电,火电增长很少。虽然风光发电使总量得到提升,但是风光发电的输出既不

稳定也不可控,对于工业生产来说,不可能完全依赖风光发电。

工业对于供电稳定性有非常高的要求,而风光发电在日内有非常大的输出波动,另外不同季节

之间也有较大差异。新能源输出与用电负荷不匹配的问题会随着新能源发电占比的提升而越来越突

出,所以近期新兴发展中国家出现电力供给不足、不稳定的报道越来越多。仅配套储能电池或抽水

蓄能等储能设施,还不足以解决这一问题。因为这些储能手段基本只能实现小时级别的电力平衡,

对于新能源跨季节的出力波动则无能为力,还需要配套用于调变瞬时输出的火电机组。这也是我国

近期强调推动煤电等支撑性调节性电源建设、新建煤电机组实现灵活性制造的原因。

这些稳定电网的设施对于基础建设能力有非常高的要求,新兴发展中国家在这方面差距很大。

再加上碳中和要求下,建设火电项目的困难重重,因此新兴国家在高能耗强度的重化工行业中想要

快速替代中国的可能性非常小。以pvc为例,印度前期有阿达尼集团和信诚实业分别规划了200万

吨/年和150万吨/年产能,希望缓解每年大量依赖进口的现状。但是今年3月,阿达尼集团又宣布

暂停200万吨/年pvc新建项目,只剩信诚的150万吨/年项目,预期在2026年投产。

有望进入长期景气

尽管市场普遍对于大宗化工品的景气度预期较悲观,对于高能耗强度的化工品来说,可能已经

渡过了底部的拐点,开始进入长周期的右侧通道。

1.增供给极为有限

如上文所述,海外新兴国家目前还没有能力扩张高能耗化工品,而我国的扩张实际也非常缓慢。

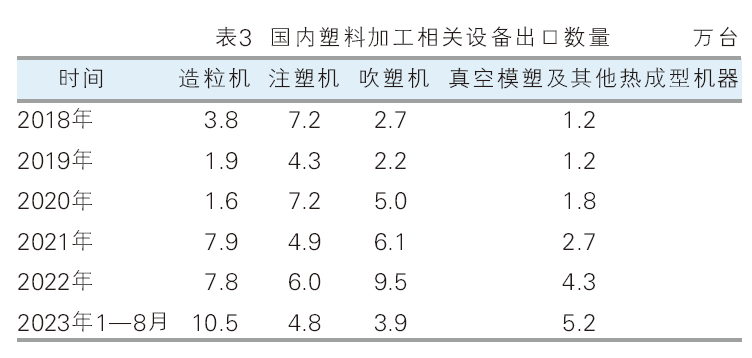

通过比较四大塑料(聚乙烯、聚丙烯、pvc、聚苯乙烯)及原料的国内产能情况,发现从2015到

2022年氯碱化工产品pvc和烧碱的国内产能增速远低于乙烯、丙烯、苯乙烯等石化基础原料(见

表4)。其主要原因是在能耗总量限制的情况下,我国虽然有能力扩产,但也倾向于单位能耗产出

最大化。而在“双碳”目标的约束下,对新增能耗的产出要求更高,因此国内氯碱化工的供给增长

仍非常缓慢。

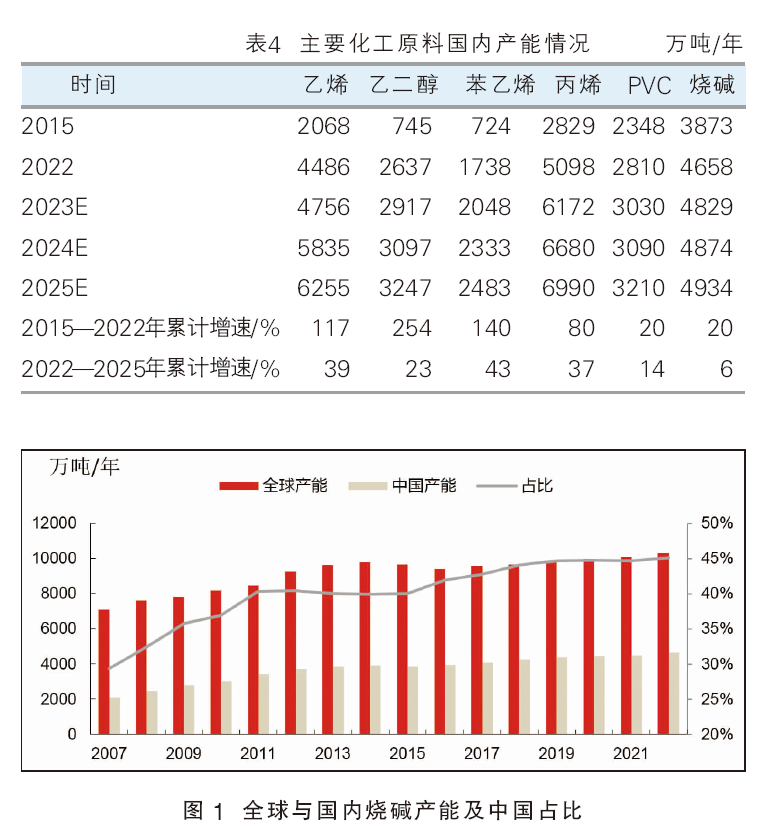

从历史来看,2007—2022年,全球烧碱产能从7091万吨/年增长到10325万吨/年,复合增

速为2.5%(见图1)。而中国产能从2081万吨/年增长到4658万吨/年,复合增速达到5.5%,总

量占到全球约45%,贡献了全球80%的产能增量。预计2023—2025年,国内烧碱增速将下降到

1.1%,而全球的总供给增长可能会下降到1%以下。

pvc作为烧碱联产品,情况与烧碱类似。国内从2007—2022年pvc产能复合增速为4.2%,

其中2007—2013年(复合增速8.5%)和2018—2022年(复合增速4.0%)是两个较快的增长

期,2013—2016年则是产能退出期。近几年供给增速回升,主要是由于国内开始开发逐渐廉价

的乙烯原料来发展乙烯法pvc。但是乙烯资源基本都在沿海,而沿海可用的氯碱资源非常有限,

因此未来能够再开发的乙烯法pvc项目很少。同时,电石法未来也只有极少量的已批项目能够投

产,后续新增的可能性很低。从目前情况来看,预计2023—2026年国内pvc产能复合增速将下

降到2.3%。再叠加一些海外新增产能,预计2026年全球pvc产能将达到6856万吨/年,2023—

2026年的复合增速也只有2.8%。表5为国内pvc新增产能情况。

2.需求边际改善

国内烧碱需求占比最大的是铝土矿-氧化铝-电解铝产业链,铝土矿生产氧化铝环节需要消耗大

量烧碱。过去几年,国内电解铝与氧化铝产量基本保持稳步增长,而铝土矿的进口量持续快速增长,

主要原因是进口铝土矿品位较好,烧碱消耗量(单耗约0.11~0.14吨)明显低于国内铝土矿(单

耗约0.24吨)。所以虽然氧化铝在烧碱需求结构中占比最大,但实际过去几年进口铝土矿的冲击

对于烧碱需求增长时常形成拖累,烧碱的需求能够增长主要依靠的是其他需求领域的良好表现。然

而,目前国内电解铝产能已基本进入稳态,氧化铝生产东部依赖进口矿、西部依赖国内矿的格局也

已稳定,后续国内铝产业对于烧碱需求的影响将边际改善。

回顾2016年以来的历史情况,当国内烧碱产量增速降低到2%左右时,烧碱价格都会处于高位。

而根据上文分析,未来国内外烧碱产量增速都将处于较低水平。而需求增速受到海外提升和国内边

际改善的影响,可能还会有所提升,因此预计烧碱价格将进入长期高位。

pvc目前是争议较大的品种,主要原因是pvc的需求结构中地产占比较大,而中美地产当前情

况都不乐观。不过从pvc价格和地产数据对比,可以看出国内新开工面积对于pvc价格的影响实际

在不断弱化。主要有两点原因:一是pvc中非地产需求在持续增长,占比在不断提升;二是地产细

分中新开工面积虽然下滑剧烈,但竣工面积波动较小,进一步弱化了新开工面积的负面影响。

站在目前时点展望,国内地产新开工已经基本触底,受到近期保障房政策影响,普遍认为明年

新开工面积会有较好支撑,因此国内pvc整体需求大概率是边际改善的情况。而另一个pvc生产大

国美国的情况也类似,其新屋开工2021年触顶后开始回落,今年受到美元高利率影响出现了较大

回落。不过普遍认为,美元利率也接近顶峰,因此对于地产的负面影响也已经基本出清。因此,可

以说pvc在传统产销大国中的基本面已经触底。

未来全球pvc产能增速预计在2.7%,如果考虑新兴发展中国家需求的提升,那供需大概率将

开始趋紧。而且海外化工项目投产进度经常低于预期,国内虽然确定性较高,但是增量有限。因此,

pvc从明年开始大概率将开始步入景气周期。

投资建议

海外资本开支周期会拉动基础化学品需求,而部分产品的供给受到能源约束又扩产缓慢,其中

矛盾最为突出的就是氯碱化工之类的高能耗产品。这些行业目前市场预期较为悲观,但可能已经跨

过了周期底部的拐点,后续有较大的超预期复苏可能,并进入长期景气。建议关注中泰化学、新

疆天业、北元集团、天原股份、滨化股份等。