聚异戊二烯橡胶替代天然橡胶主要用作制造客车轮胎、斜交胎、载重子午胎、半钢轿车与轻卡子午线轮胎等的重要原料。聚异戊二烯橡胶主要应用于全钢载重子午胎的胎圈钢丝部位。在胎圈钢丝部位使用异戊二烯橡胶,可以改善胶料的加工性能,同时具有较高的硬度、耐撕裂性和耐疲劳性能,且流动性好,钢丝表面附胶均匀。斜交胎也使用异戊二烯橡胶,主要是取代天然橡胶,以降低成本。但它的生胶强度、粘着性、加工性能,以及硫化胶的抗撕裂强度、耐疲劳性等均稍低于天然橡胶。此外,还可以用于生产帘布胶、输送带、机械制品、胶管胶带、海绵、胶粘剂、电线电缆、运动器械、医用胶塞、胶鞋、海绵和体育用品等,应用广泛。它可以单独使用,也可以与天然橡胶或其他合成橡胶并用来改善性能,降低成本,拓展应用领域。

目前,聚异戊二烯橡胶的生产主要采用溶液聚合工艺,根据所用催化剂体系的不同,可分为锂系聚异戊二烯橡胶、钛系聚异戊二烯橡胶和稀土聚异戊二烯橡胶三大种类。其中用稀土催化剂合成异戊橡胶,与传统使用的钛系催化剂相比,具有稀土催化剂活性高,用量少,且易于均匀分散;生胶的顺式1,4-异戊二烯的含量高,相对分子质量分布易于调节,聚合物凝胶含量低,灰分含量少(质量分数低于0.3%);生胶的平均分子量大,分布窄,硫化加工时间短,具有很高的物理机械性能和良好的加工性能,其粘接性能不亚于天然橡胶;引发剂残留物对橡胶性能无害,无需水洗脱灰,“三废”处理量少;稀土催化剂配制和使用较简单,聚合引发速度快,诱导期短,对聚合系统中杂质的抗干扰能力强,在生产上可进行连续聚合等优点,成为目前生产聚异戊二烯橡胶最主要的方法。

全球聚异戊二烯橡胶的供需概况

1.生产现状

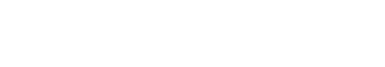

第二次世界大战期间,天然橡胶供不应求,促进了聚异戊二烯橡胶的研究和开发。1954年美国固特里奇公司用ziegler引发剂合成了顺式-1,4-结构含量达98%的钛系聚异戊二烯橡胶;1955年凡事通轮胎和橡胶公司用锂系引发剂合成了顺式-1,4-结构达92%的锂系聚异戊二烯橡胶。1960年,美国壳牌化学公司首先建成用金属单质锂为引发剂的聚异戊二烯橡胶生产装置,1963年,美国固特里奇公司用铝钛引发剂生产聚异戊二烯橡胶实现了工业化。以后,荷兰、前苏联、意大利、法国、日本、罗马尼亚、南非和巴西等相继实现工业化。但由于20世纪70年代初的石油危机,一些以合成法异戊二烯为原料的聚异戊二烯橡胶装置因成本高、能耗大被迫关闭或拆除,日本和美国等以乙烯装置副产异戊二烯为原料的装置一直处于生产状态。前苏联和东欧在20世纪70年聚异戊二烯橡胶发展十分活跃,产能一度达到100万吨/年以上,约占世界异戊橡胶总产能的80%;后因俄罗斯的异戊二烯主要来源于异戊烷脱氢,产品成本较高,有些装置已经停产。中国大陆在2010年之后掀起了聚异戊二烯橡胶建设高潮,先后有多套装置建成投产,使得世界聚异戊二烯橡胶产能仍稳步增长。2023年,世界聚异戊二烯橡胶的产能达到103.4万吨/年。其中,中东欧地区的产能为52.0万吨/年,约占总产能的50.29 %;东北亚地区的产能为37.5万吨/年,约占总产能的36.27%;北美地区的产能为11.5万吨/年,约占世界总产能的11.12%;其他地区的产能为2.4万吨/年,约占总产能的2.32%。俄罗斯是最大的聚异戊二烯橡胶生产国家,2023年的产能为52.0万吨/年,约占世界总产能的50.29%;其次是中国大陆,产能为29.0万吨/年,约占总产能的28.05%。此外,美国的产能为11.5万吨/年,约占总产能的11.12%;巴西的产能为2.0万吨/年,约占总产能的1.93%;日本的产能为8.5万吨/年,约占总产能的8.22%;南非的产能为0.4万吨/年,约占总产能的0.39%。2023年全球聚异戊二烯橡胶的主要生产厂家见表1。

2.消费现状及发展前景

2023年,世界聚异戊二烯橡胶的消费量为55.0万吨。其中欧洲地区是世界上最大的消费地区,消费量约占世界总消费量的47%;其次是亚太地区,消费量约占总消费量的36%。此外,北美地区的消费量约占11%,其他地区的消费量约占6%。

世界聚异戊二烯橡胶主要用于生产轮胎及轮胎制品,2023年用于生产轮胎及轮胎制品的消费量约占总消费量的64%,医药约占11%,制鞋约占5%,其他方面约占20%。世界聚异戊二烯橡胶的消费量比较稳定,预计2028年的需求量约为65.0万吨,其中医药领域是推动需求增长的主要动力。

我国聚异戊二烯橡胶的供需分析

1.生产现状

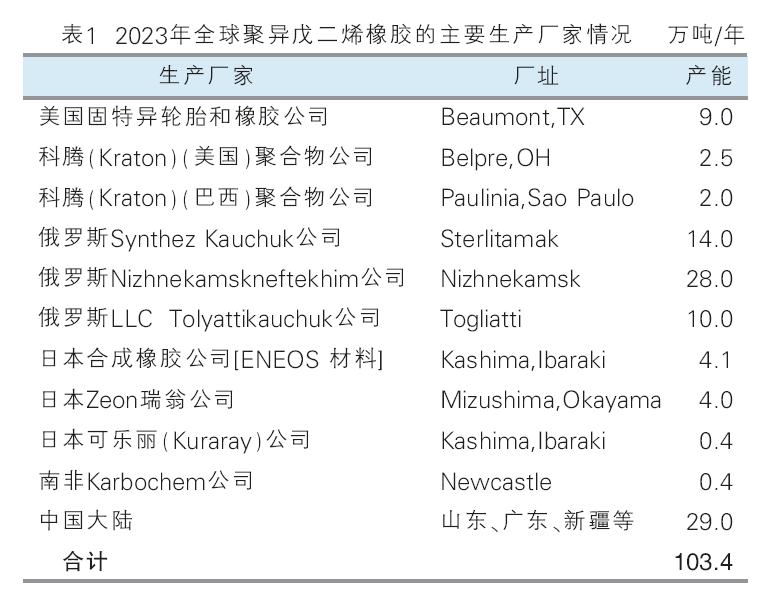

2010年4月,广东茂名鲁华化工有限公司(现名广东鲁众华新材料有限公司)采用稀土催化剂的1.5万吨/年聚异戊二烯橡胶工业装置建成投产,结束了我国无聚异戊二烯橡胶工业生产的历史。自此以后,我国聚异戊二烯橡胶的产能不断增加。2017年,我国聚异戊二烯橡胶的生产厂家达到10家,总产能达到29.0万吨/年,成为继俄罗斯之后的世界第二大聚异戊二烯生产国家。同时,我国也是世界最大的稀土系聚异戊二烯橡胶生产国家,产品类型除稀土聚异戊二烯橡胶之外,还有锂系聚异戊二烯橡胶和反式聚异戊二烯橡胶。但此后多年一直不仅没有新建或者扩建装置建成投产,反而由于产品质量及稳定性还有待提高,企业生产利润偏低,安全环保压力大,以及市场天然橡胶供应充足且与其价差优势不明显,加上产品转型升级等因素所影响,山东神驰石化有限公司、青岛伊科思新材料股份有限公司及北京燕山石油化工公司的聚异戊二烯橡胶生产装置多年处于停产状态;濮阳林氏化学新材料公司的0.5万吨/年锂系聚异戊二烯橡胶装置和青岛第派新材料股份有限公司的3.0万吨/年反式聚异戊二烯橡胶装置于2018年停产;2020年浙江宁波金海晨光化学公司的3万吨/年的聚异戊二烯橡胶生产装置技改生产sis等产品,鲁华泓锦化工(淄博)股份有限公司5万吨/年装置也技改为生产sis等产品。2020年至今,长期生产运行的装置仅有广东鲁众华新材料有限公司、抚顺伊科思新材料股份有限公司和新疆天利石化股份有限公司3套装置。2023年我国聚异戊二烯橡胶生产装置合计为29.0万吨/年,有效产能合计为8.5万吨/年。2023年我国聚异戊二烯橡胶生产厂家情况(含停产装置)如表2所示。

2.进出口分析

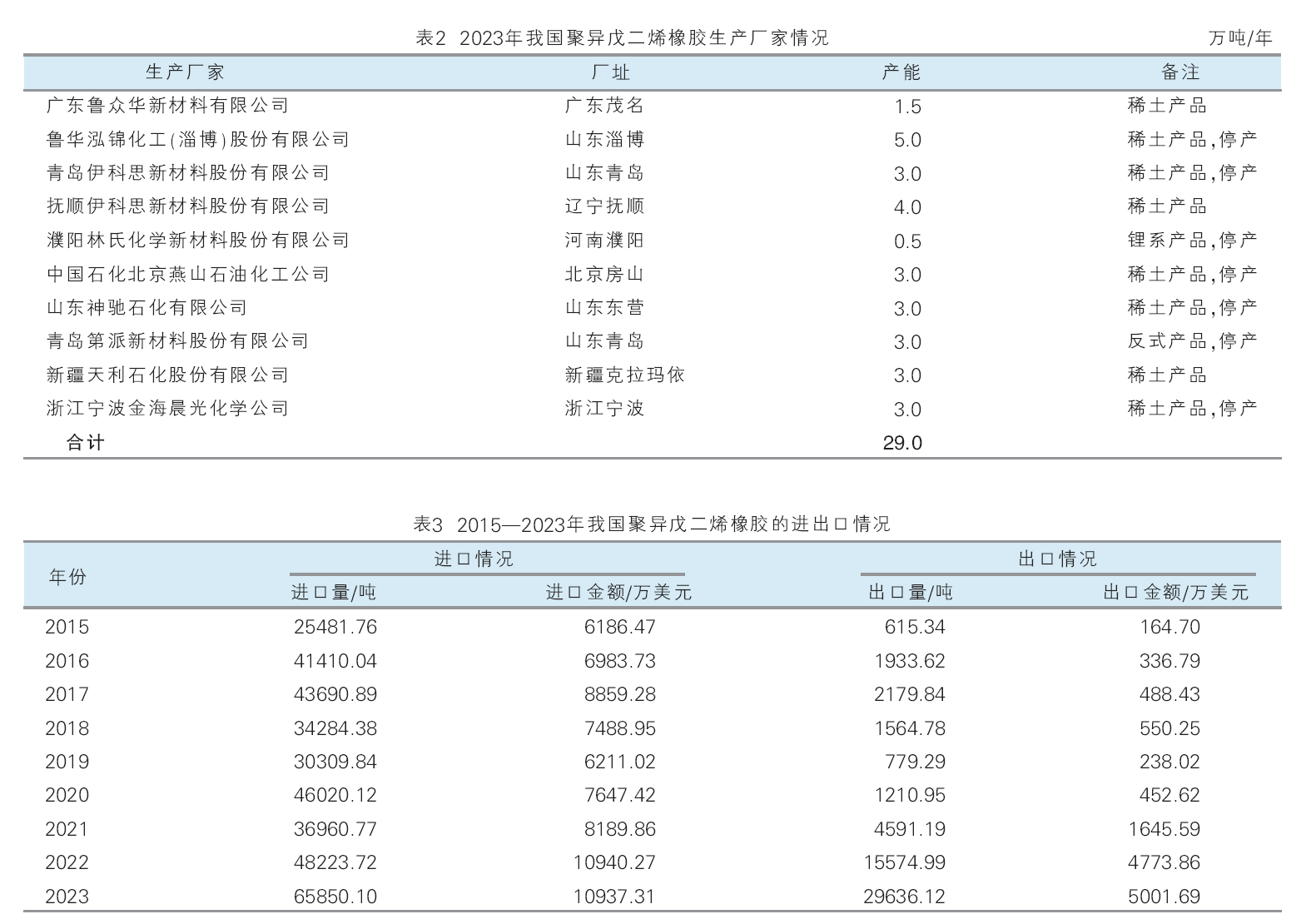

根据中国海关总署有关统计,2015—2022年期间,我国聚异戊二烯橡胶的进口量变化较大。其中2015—2019年的进口量呈现先逐年增长,然后下降的发展态势。2020年之后,进口量呈现先下降然后逐年增长的发展态势,其中2023年的进口量为65850.10吨,同比增长约36.55%。2015—2023年我国聚异戊二烯橡胶的进出口情况见表3。

我国聚异戊二烯橡胶的进口主要来自俄罗斯和日本这2个国家,2023年的进口量合计达到65413.46吨,约占总进口量的99.34%,同比增长约38.77%。其中来自俄罗斯的进口量为59103.27吨,约占总进口量的89.75%,同比增长约53.50%;来自日本的进口量为6310.19吨,约占总进口量的9.58%,同比下降约26.90%。

我国聚异戊二烯橡胶的进口主要集中在广东、上海、浙江、山东和河南这5个省市,2023年的进口量合计达到57967.31吨,约占总进口量的88.03%,同比增长约100.01%。

我国聚异戊二烯橡胶的进口均主要以一般贸易和进料加工贸易方式为主,2023年的进口量合计达到54205.82吨,约占总进口量的82.32%,同比增长约81.09%。

我国聚异戊二烯橡胶主要出口到印度、越南、泰国、美国和墨西哥这5个国家或地区,2023年的出口量合计达到21762.28吨,约占总出口量的73.43%,同比增长约152.38%。其中印度是最大的出口国家,出口量为10142.70吨,约占总出口量的34.22%,同比增长约325.73%;其次是越南,出口量为5300.96吨,约占总出口量的17.89%,同比增长约29.66%;再次是泰国,出口量为2346.54吨,约占总出口量的7.92%,同比增长约153.86%。

我国聚异戊二烯橡胶出口主要集中在广东、新疆、山东及上海这4个省市区,2023年的出口量合计达到27162.60吨,约占总出口量的91.65%,同比增长约196.21%。

我国聚异戊二烯橡胶的出口主要以一般贸易和海关特殊监管区域物流货物这2种贸易方式为主,2023年的出口量合计达到29138.40吨,约占总出口量的98.32%,同比增长约90.96%。

3.消费现状及发展前景

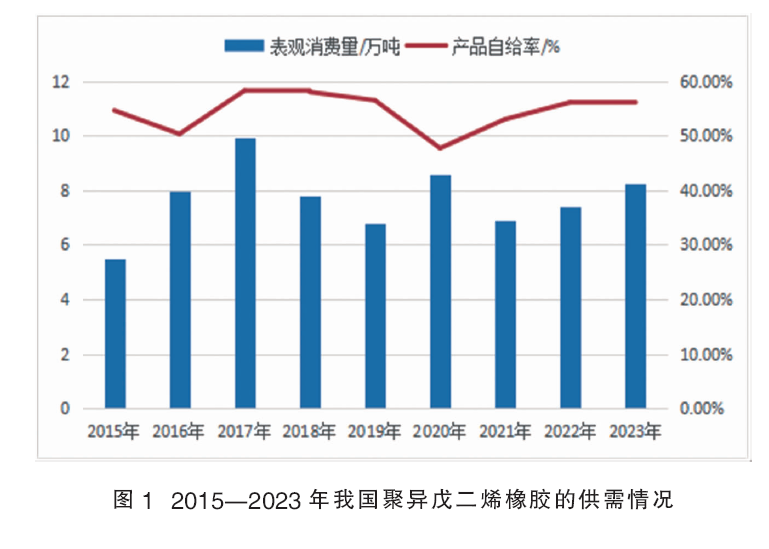

2015—2019年,我国聚异戊二烯橡胶的表观消费量总体呈现先逐年增长,然后逐年下降,随后又逐年增长的发展态势。其中2015年的表观消费量为5.49万吨,2017年达到近几年的最大值9.95万吨,同比增长约25.16%。2023年的表观消费量为8.25万吨,同比增长约11.04%。相应产品自给率2015年为54.64%,2020年为最小值47.72%,2023年的自给率为56.00%,同比下降约0.21%。由此可见,进口胶仍占国内市场的较大份额。进口牌号主要有俄罗斯的ski-3、ski-3s、ski-5和ski-5pm。其中ski-3和ski-3s使用钛系催化剂体系进行生产,区别在于ski-3牌号产品为黑色,实际应用上以轮胎和橡胶制品为主;ski-3s牌号为浅色,应用在特殊要求的医疗行业和制鞋业中。sk-5和ski-5pm采用稀土催化剂,其中ski-5牌号产品为浅色,ski-5pm为无色,主要应用于医疗行业。日本产品主要是用于医药制品行业的ir2200。2015—2023年我国聚异戊二烯橡胶的供需情况见图1。

我国聚异戊二烯橡胶主要应用于轮胎、医用、鞋材以及输送带等其他橡胶制品中。轮胎行业是我国聚异戊二烯橡胶主要消费领域,但近年来消费占比呈减弱趋势。2023年我国聚异戊二烯橡胶的消费结构为:轮胎行业的需求量约占总消费量的55%,医药行业约占20%,鞋材行业约占15%,其他行业约占10%。未来聚异戊二烯橡胶的下游消费领域仍将以轮胎为主,但由于与天然橡胶相比,其具有质量均一、纯度高、无色透明、臭味小,以及非胶组分和杂质小等优点,加上不含天然蛋白等生物组分,适用于医药包装及瓶塞等方面,预计医药领域的应用将是未来我国聚异戊二烯橡胶需求增长的主要推动力。在胶鞋生产中,由于聚异戊二烯橡胶比天然橡胶透明性好、加工性能相似,也经常代替天然橡胶用于制鞋业,其中鞋材主要消费区域在华南地区。其他领域则多集中在输送带等制品行业中,部分输送带行业会在产品中添加少量聚异戊二烯橡胶来提高产品性能。预计到2028年,我国对聚异戊二烯橡胶的需求量约为9.5万~10.0万吨。

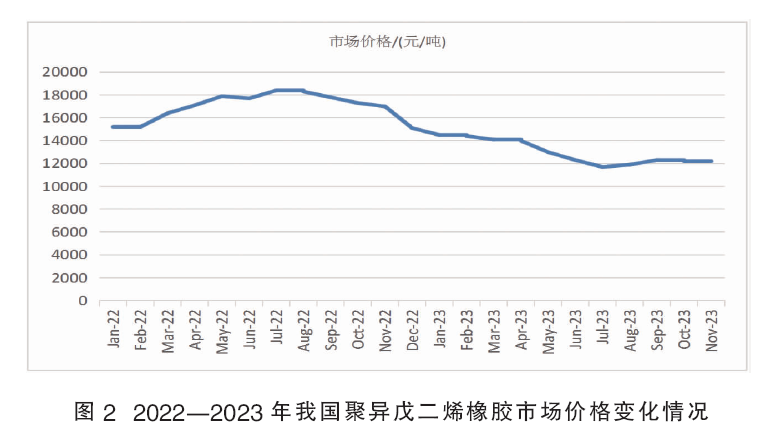

4.市场价格分析

我国聚异戊二烯橡胶的市场价格主要受下游需求、原料异戊二烯、天然橡胶及进口价格等的影响。以国产ir80为例,2022年市场价格呈现先增长后下降的发展态势。其中1月份的市场价格为15200元/吨,7月份上涨为全年最高价格18400元/吨,8月份之后市场价格呈现下降,12月下降至全年最低价格15100元/吨。进入2023年,市场继续延续前期弱势行情,产品价格进一步走低。1—7月份市场价格持续下降,其中1月份为全年最高价格14500元/吨,7月份下降为全年最低价格11700元/吨,同比下降约36.41%。此后市场价格有小幅度增长,12月份的市场价格为12600 元/吨,同比下降约3.08%。预计未来一段时间内,供大于求仍将是聚异戊二烯橡胶的主要市场供需表现,同时替代品天胶价格低位震荡,后期聚异戊二烯橡胶市场行情走势预期仍将偏弱,大幅度波动的可能性不大。2022—2023年我国聚异戊二烯橡胶市场价格变化情况见图2。

发展趋势及建议

1.发展趋势

(1)由于下游需求增长缓慢,未来短期内世界聚异戊二烯橡胶没有新建或者扩建装置投产,2028年之前产能预计将维持目前现状,而消费量约为65.0万吨,产能仍将呈现结构性过剩态势。

(2)由于未来我国对聚异戊二烯橡胶需求增减幅度不大,而且目前运行的3家生产企业产能完全可以满足实际需求,正常情况下,未来几年我国聚异戊二烯橡胶不会有新建或者扩建装置建设,现有停产或者转产装置大规模复产的可能性也很小。

(3)从进出口方面来看,未来我国聚异戊二烯橡胶的进口量存在较大的不确定性,需要方面的影响较小,主要的原因可能是出口量的增加。在需求量不变的情况下,出口量增加,进口量自然增加,原因主要还是俄罗斯等的产品价格与国产产品相比占据较大优势。由于国内部分需求由国外低价产品占据,国内产品被迫转向出口来维持供需平衡,因此不排除未来几年出口量增长的发展态势。

(4)我国现有聚异戊二烯橡胶装置的生产技术大部分脱胎于俄罗斯及中科院长春应化所,产品品种主要为稀土类产品,同质化现象比较严重,市场竞争力不足。由于这些先天不足,预计未来一段时间内,这种状况仍将继续。此外,我国高端产品仍需要依靠进口来弥补。未来市场上不仅存在与俄罗斯低价产品的竞争,而且国内企业之间的竞争将进一步加剧。

(5)轮胎仍将是我国聚异戊二烯橡胶最大的消费领域,但增长幅度将会下降,医药领域的消费将会有所增长。

(6)市场价格存在不确定性,下游需求、原料异戊二烯、天然橡胶及进口价格等仍将是主要的影响因素。

2.发展建议

(1)积极开好现有装置,提高产量和产品质量,降低生产成本,实现清洁生产,满足国内需求。

(2)加快技术进步,重点是催化技术的研究和开发,进一步提高顺式-1,4结构的含量,使聚异戊二烯橡胶产品在结构上具有高的链归整性(高的顺式含量和序列分布)、可控的相对分子质量(窄的相对分子质量分布)和极性化的高分子链(末端改性等)特性,降低粘度,改善橡胶的综合性能。

(3)通过改性等技术,开发高端产品,提升我国轮胎等行业技术水平。主要包括:一是针对与天然橡胶的差异,改进聚异戊二烯橡胶生胶、混炼胶的硫化胶的性能;二是通过卤化、氢化和环化等进行化学改性,扩大应用领域。

(4)加快产品应用研究,优化配方设计,提高胶料性能。

(5)加大出口营销力度,缓解国内供需矛盾,促进相关行业健康稳步发展。